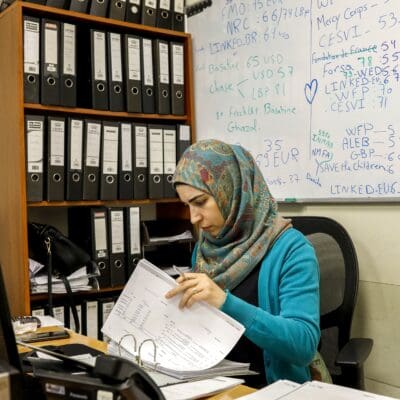

Retour de mission : chaque trimestre, un membre de l’équipe opérationnelle de la SIDI nous partage une mission réalisée auprès de partenaires et de leurs bénéficiaires. Pour sa première mission au Liban, Jean-Baptiste Cousin raconte sa découverte de notre partenaire Al Majmoua, dans un pays encore sous le choc de la crise financière et des récentes attaques israéliennes.

J’ai repris le suivi du partenariat SIDI pour le Liban depuis janvier 2025. Une première mission prévue en février, a dû être annulée au dernier moment en raison des trop nombreux bombardements Israéliens sur Beyrouth, en dépit de la trêve signée. Au mois de mai, je peux enfin partir, avec ma collègue Ariane Bevierre et une délégation de l’ADIE. Lors de cette mission, je découvre la résilience de Al Majmoua, première institution de microfinance au Liban, un partenaire que je connais peu, mais qui est tout à fait dans le ciblage de la SIDI.

Au Liban, les banques ne fonctionnent plus

A mon arrivée, je découvre un pays où il n’y a plus de services bancaires, ni d’activités financières. En 2020, à la suite d’une dévaluation massive, les banques ont confisqué les avoirs des épargnants (90 milliards de dollars !). L’élite du pays a sorti son argent à temps. Mais le reste de la population s’est retrouvé avec ses comptes bloqués et l’impossibilité de retirer de l’argent, sauf au compte-goutte. Ces derniers mois, il était encore interdit de retirer plus de 250 dollars par mois. A ce rythme-là, il faudrait 3 000 ans pour que Al Majmoua récupère les 9 millions de dollars séquestrés sur ses comptes. Résultat, plus personne ne dépose d’argent dans les banques, qui n’accordent aucun prêt.

Alors que les revenus moyens se sont effondrés et que 30% de la population vit sous le seuil de pauvreté, la demande de crédit est énorme. Les seuls recours possibles viennent de l’argent de la diaspora ou de la microfinance. Le problème ? Plus aucun bailleur ne veut aller au Liban à cause des pertes essuyées pendant la crise.

La crise financière libanaise a failli emporter totalement notre partenaire Al Majmoua

Avant la crise, Al Majmoua était une institution financière des plus performantes, qui gérait plus de 100 000 prêts. Au moment de la crise, elle se retrouve au bord de la faillite complète. Avec la dévaluation de la livre libanaise, son portefeuille a perdu 99% de sa valeur, vu le taux de change imposé. L’association perd tout son patrimoine financier dans la tourmente : 50 millions de dollars !

La faillite de l’association est évitée grâce à l’apurement de ses dettes par les bailleurs, qui vont assumer des pertes de 50 millions de dollars, dont un million de dollars pour la SIDI.

Des prêts remboursés rubis sur l’ongle

Après avoir failli disparaître, Al Majmoua continue aujourd’hui son activité prudemment. Avec le peu d’argent dont elle dispose, elle délivre des prêts modestes de l’ordre de 500 dollars en moyenne. Elle peut ainsi toucher plus de monde. En avril 2025, elle compte à nouveau 23 000 prêts en cours. Pour 85% d’entre eux, c’est pour soutenir une activité économique.

A Beyrouth, je visite une vendeuse de poulet palestinienne. Le plafond de sa boutique s’est effondré pendant les bombardements israéliens. Le prêt va lui permettre de réparer son plafond afin de poursuivre son activité économique, et rembourser peu à peu ses échéances.

Dans ce contexte de crise financière et de guerre que vit le Liban, je suis impressionné par le taux de recouvrement des prêts d’Al Majmoua qui atteint 98%. Y compris au Sud Liban et dans la plaine de la Bekaa ravagés par les bombardements.

Chez les bénéficiaires de prêts rencontrés, je ressens un fort sentiment d’identification à Al Majmoua et une reconnaissance. Pour eux rien n’est plus important de payer, car Al Majmoua est la seule entité qui peut leur prêter pour leurs projets. Ils espèrent que l’association pourra continuer de les aider à se relever.

Une vision globale de la lutte contre la pauvreté

Moi, je me suis totalement retrouvé dans l’approche d’Al Majmoua.

Pour Al Majmoua, le microcrédit n’est pas une fin en soi, mais d’abord un moyen de lutter contre la pauvreté. Il s’agit d’une association qui mène à la fois des activités financières et non financières. Pour accompagner ses membres, elle agit sur différents leviers : le financement, mais aussi l’éducation, et l’organisation. Elle propose par exemple un programme d’éducation financière : comment gérer un prêt, un budget, un prévisionnel. Toute une culture entrepreneuriale de base, extrêmement importante pour sortir de la pauvreté.

Cette posture n’est pas si fréquente dans le monde de la microfinance. Mais elle correspond totalement à la SIDI qui propose à la fois des services financiers et de l’accompagnement.

Pour moi, cette approche globale est la plus efficace pour lutter contre la pauvreté. Car la pauvreté a de nombreuses facettes et le crédit, seul, ne résout rien.

Accompagner Al Majmoua dans sa renaissance

Ce n’est pas facile d’envisager de prêter de nouveau au Liban. La SIDI (ou plutôt le FID, le fonds de garantie abondé par des congrégations, le CCFD-Terre Solidaire et la SIDI elle-même) a dû couvrir des pertes importantes. Mais cela me parait être le bon moment pour accompagner Al Majmoua dans son redéploiement, alors que si peu d’organisations la soutiennent. C’est une institution qui me semble détenir le potentiel et les qualités pour se redresser.

Dans un contexte où la pauvreté a explosé, la demande en microcrédit est très importante. Or jusqu’à maintenant personne ne veut retourner au Liban. Pour la SIDI qui « souhaite aller là où les autres ne vont pas », cela ne prendrait-il pas tout son sens de s’engager à nouveau ?

C’est notre job, en tant que chargé de partenariats, de maintenir cet équilibre entre préserver les ressources des actionnaires de la SIDI et répondre à la mission qu’ils nous confient.

Propos recueillis par Anne-Isabelle Barthélémy

Crédits photo : Philippe Lissac – agence Godong /SIDI; sauf photo couverture ADIE