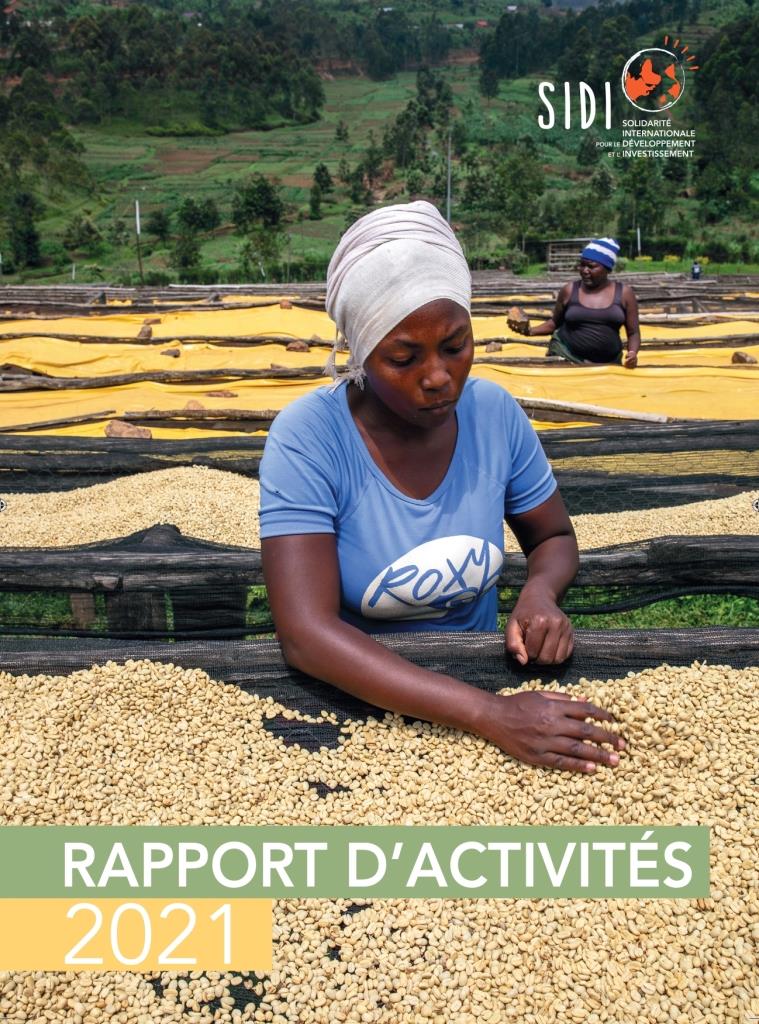

La SIDI contribue au Farmer Thriving Index pour évaluer l'impact des coopératives sur les petits producteurs de café rwandais. L'étude révèle les effets positifs de la coopérative Abakundakawa sur les conditions de vie et les pratiques agricoles de ses membres.

Le Farmer Thriving Index, une nouvelle initiative visant à mieux évaluer les changements dans la vie des petits producteurs agricoles.

Le Farmer Thriving Index (FTI), ou Indice de Prospérité des Agriculteurs, a été créé par 60Decibels, entreprise spécialisée dans la mesure d’impact social. Le FTI est une évaluation visant à mieux comprendre les changements apportés par les coopératives à leurs membres, tels qu’ils sont perçus par les petits producteurs agricoles eux-mêmes. Il prend en compte plusieurs dimensions du bien-être économique, social et environnemental, permettant ainsi de fournir une évaluation globale de leur qualité de vie et de la durabilité de leurs activités.

En Afrique de l’Est, le FTI s’est intéressé spécifiquement aux petits producteurs de café. Pour cela, un groupe témoin est interviewé formé de 1026 petits producteurs qui ne sont affiliés à aucune coopérative ou entreprise agricole. Leurs situations et leurs réponses sont ensuite comparées à celles des producteurs de café membres de coopératives.

La SIDI a contribué à cette étude en cofinançant, avec notre partenaire Aceli Africa, et avec la fondation ACTES, l’évaluation de la situation des petits producteurs de café membres d’Abakundakawa, coopérative située au nord du Rwanda dans les régions pauvres de Rushashi et de Minazi. En tout, 282 fournisseurs d’Abakundakawa ont été interrogés dans le but de mieux comprendre leur situation et les effets de l’appartenance à la coopérative sur leur vie.

Abakundakawa, une coopérative rwandaise soutenue depuis plus de dix ans par la SIDI

Abakundakawa est une organisation de producteurs créée en 1999 sur l’initiative de 367 producteurs de café rwandais dans le but de mieux valoriser leur production. Dès le début, l’organisation s’est dédiée à l’achat et à la transformation de cerises de café arabica en café vert de haute qualité pour la commercialisation à l’international.

Depuis 25 ans, Abakundakawa n’a cessé de se développer et compte aujourd’hui plus de 2100 membres actifs, dont 44% de femmes, 23 employés permanents et 175 employés saisonniers. Elle exporte près de 19 conteneurs de café chaque année. Les activités d’Abakundakawa répondent à une mission sociale forte. En effet, l’amélioration du niveau de vie de ses membres est au cœur de l’activité de la coopérative. Pour remplir cet objectif, elle pratique des prix d’achat supérieurs au prix minimum fixé par le gouvernement. L’organisation est notamment certifiée Commerce Équitable depuis 2005 et a ainsi pu augmenter son impact sur le développement social et local à travers des projets d’adduction d’eau, d’amélioration des dessertes agricoles, de paiement des mutuelles de santé, etc.

L’étude décrit des producteurs aux conditions de vies particulièrement fragiles

Les producteurs ayant répondu à l’enquête sont pour deux tiers des hommes, propriétaires de leurs terres, âgés de 48 ans en moyenne. Les familles sont grandes et très peu éduquées ; pour 37%, l’école primaire est le niveau d’éducation le plus élevé dans la famille. Ils possèdent en moyenne un terrain de 2,7 hectares, dont 44% est consacré à la culture de l’arabica pour l’export, le reste aux cultures de pois, de maïs et de bananes. Pour la moitié des interrogés, la production de café est leur source principale de revenu. L’évaluation de leurs comportements montrent que 60% des interrogés ont des revenus inférieurs au « Living Income Reference Value », une estimation du montant minimal nécessaire pour vivre de façon décente dans la région. Cependant, presque tous les fermiers interrogés souhaitent continuer à produire du café et espèrent que leurs enfants le feront également.

Ce qu’Abakundakawa apporte à ses producteurs

La coopérative s’efforce de fidéliser ses membres grâce à des formations régulières dispensées par des agronomes et des agents de terrain : 71% sont en contact régulier avec ces agents, qu’ils rencontrent trois fois par an en médiane. D’ailleurs, les pratiques agricoles des interviewés sont globalement plus vertueuses que celles du groupe témoin, puisque tous mettent en place des bonnes pratiques agricoles et deux tiers font de l’agroforesterie. Abakundakawa facilite l’accès à des outils adaptés (houe, scie, sécateurs) ainsi qu’à des vaches pour promouvoir la fertilisation naturelle des parcelles. Elle mène également des actions spécifiques en faveur des jeunes et des femmes, et propose un service d’épargne. Grâce à ce dernier, 53% des répondants déclarent épargner chaque mois, comparé à seulement 25% des producteurs du groupe témoin.

Ces actions sont les principaux moteurs de la très bonne satisfaction des fournisseurs concernant la coopérative, qui obtient un excellent résultat sur le Net Promoteur Score, un indicateur qui compare le nombre de promoteurs d’une organisation (c’est-à-dire le nombre de personnes qui recommanderaient cette organisation à leurs proches) au nombre de détracteurs (personnes qui ne recommanderaient pas l’organisation à leurs proches). Abakundakawa obtient un très bon score (NPS de 51), gage de la forte satisfaction et loyauté de ses membres.

Ceux-ci témoignent notamment :

« Ils nous apprennent à faire du café, à faire du compost, à pailler, à tailler, à désherber et à rénover le champ. Toutes ces choses que nous enseigne la coopérative sont très importantes pour un cultivateur de café, car elles lui permettent d’améliorer ses méthodes de culture de manière professionnelle. Je pense que c’est quelque chose d’unique que notre coopérative possède et qui peut être bénéfique à tous les producteurs de café. »

Femme, 61 ans

« J’apprécie la façon dont ils valorisent leurs membres et proposent des formations afin que nous puissions améliorer la quantité et la qualité de nos produits. Ils offrent également des primes et fournissent des vaches pour l’élevage afin que nous puissions obtenir facilement du fumier. »

Femme, 62 ans

Comme dans la majorité des enquêtes de satisfaction liées à la fourniture de services, le seul sujet d’insatisfaction reste le prix payé, en l’occurrence ici pour le café. 62% des interrogés sont ainsi insatisfaits des prix payés par Abakundakawa. Cependant 62% déclarent également avoir réalisé un profit sur la dernière récolte, et la moitié d’entre eux ont remarqué une amélioration par rapport à l’année dernière en termes de revenus reçus. En effet, Abakundakawa paie un prix supérieur à celui du marché et les primes issues des certifications bio et commerce équitable permettent en outre le paiement d’un bonus en fin de campagne.

Conscients des apports cruciaux fournis par la coopérative, 80% des interrogés prévoient donc de continuer à investir et développer leur production de café. Il y a fort à parier qu’ils continueront longtemps à fournir Abakundakawa en café équitable d’excellente qualité.